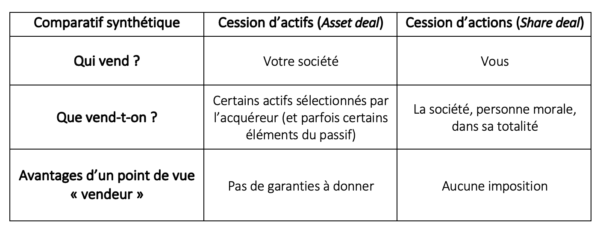

Vous avez décidé de transmettre votre entreprise, mais vous ne savez pas encore comment procéder ? Deux options s’offrent à vous : la cession d’actifs (Asset deal) ou la cession d’actions (Share deal).

Chaque méthode présente des avantages et des inconvénients. Le bon choix dépendra de votre situation personnelle, car chaque transmission d’entreprise est unique. Il n’existe pas de solution universelle, mais plutôt des points d’attention à considérer pour faire un choix éclairé et adapté à vos objectifs.

Share Deal = Cession d’actions

Dans un Share deal, le repreneur achète vos actions. Il devient alors propriétaire de votre société. Ce type de cession est souvent perçu comme plus simple, notamment parce que le produit de la vente n’est pas imposé : vous ne payez donc pas d’impôts.

Mais attention : cette solution comporte aussi des risques. Même si vous pensez avoir une gestion irréprochable, vous restez responsable pendant une période déterminée, fixée dans la convention de cession. L’acheteur peut activer des clauses de garantie si des problèmes surgissent après la vente. Mieux vaut donc prévoir une réserve financière pour faire face à d’éventuelles réclamations.

Autre point de vigilance : l’acheteur peut demander des clauses spécifiques comme :

-

un earn-out (une partie du prix dépend des résultats futurs),

-

un crédit vendeur (vous financez partiellement l’acquisition).

Ces mécanismes peuvent créer de l’incertitude pendant plusieurs années.

Enfin, le financement d’un Share deal est parfois plus complexe. Les banques financent généralement ce type d’opération sur une durée de 7 ans, ce qui peut freiner certains repreneurs.

Asset Deal = Cession d’actifs

L’Asset deal consiste à vendre uniquement les actifs de votre société (fonds de commerce, matériel, etc.), avec une éventuelle survaleur (goodwill).

Cette solution est souvent plus attractive pour le repreneur. Il reprend uniquement ce qu’il choisit, sans hériter des passifs liés à la gestion passée. Cela lui permet de se concentrer sur le développement futur.

Autre avantage : le repreneur peut amortir fiscalement son achat, souvent sur une durée plus longue qu’un Share deal.

Mais l’Asset deal a aussi ses contraintes :

-

droits d’enregistrement plus élevés, notamment pour les biens immobiliers,

-

risque de perdre certains agréments,

-

attribution d’un nouveau numéro de TVA.

Et pour vous, cédant, l’impact fiscal est différent. Ce n’est pas vous qui vendez, mais votre société. Le produit de la vente est donc soumis à l’impôt des sociétés. Ensuite, lors de la liquidation ou du retrait de dividendes, vous devrez également payer le précompte mobilier. Tous ces éléments doivent être pris en compte dans le calcul du prix net.

Un accompagnement sur mesure avec BestValue

Chaque transmission est différente. Chez BestValue, nous réalisons une étude approfondie de votre situation pour déterminer la solution la plus avantageuse, tant sur le plan fiscal que stratégique. Notre expertise vous guide pour faire les bons choix au bon moment.

N’attendez plus pour nous contacter.

Perrine Capelle